文/ 《順勢投資美股ETF》

這十幾年美股 ETF 數量成長快速,競爭趨於激烈,只要有錢潮趨勢的投資話題,相關主題的 ETF 便會如雨後春筍般冒出。發行商們為了搶占市場,拚績效也拚費用率,投資者的選擇變多了,只是看到一堆主題相似的 ETF,該如何比較和選擇?

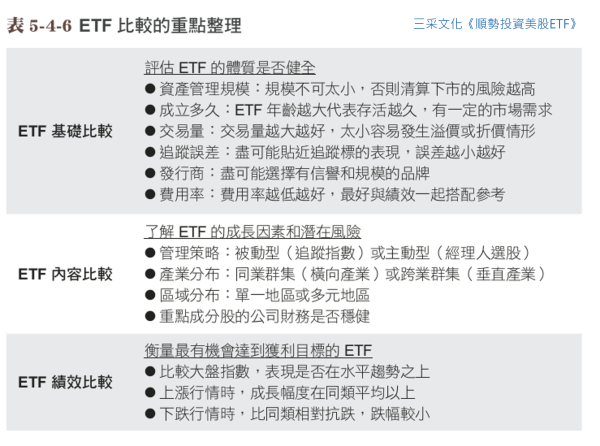

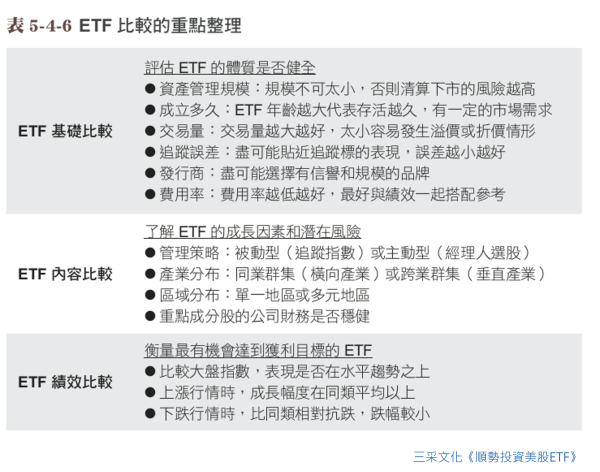

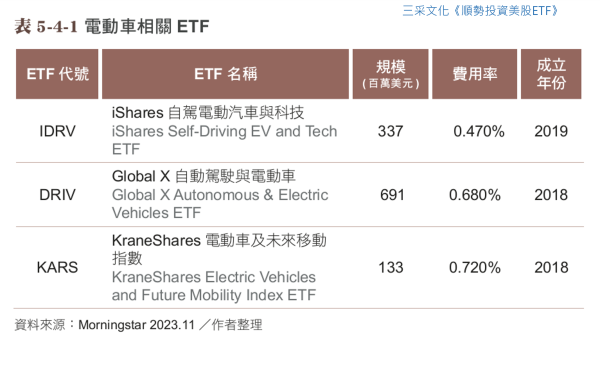

在相似主題 ETF 中評估抉擇時,除了比較基礎條件,包含資產管理規模、發行多久、交易量、追蹤誤差、發行商品牌和費用率以外,很重要的還有內容和績效的差異,然後用刪去法選出表現較好的投資標的。以這幾年投資話題之一的電動車為例,在表 5-4-1 中比較電動車相關的三支 ETF。這部分只是ETF比較方式的參考,並非投資選擇的建議。投資者也可以在比較過程中納入其他考量,例如配息的條件、波動的幅度及投資涵蓋的區域範圍等。

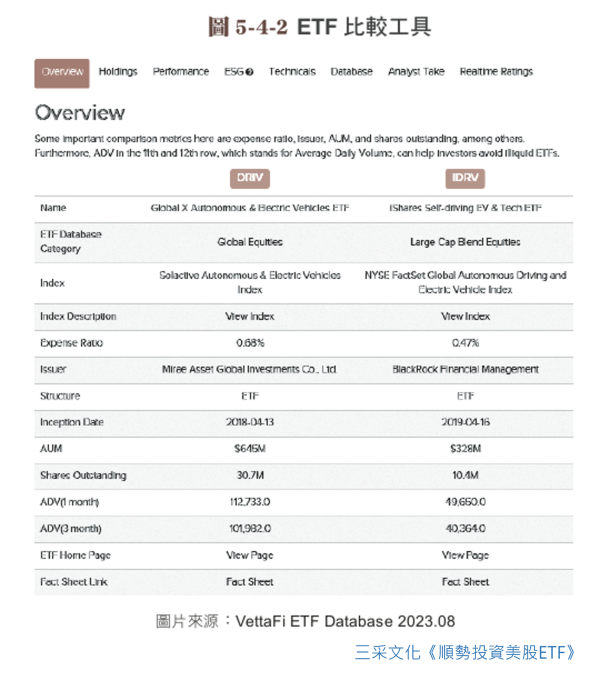

在基礎條件方面,以資產管理規模越大、發行越久、交易量越大、追蹤誤差越小、發行商優良和費用率越低,越具優勢。當前比較之下, IDRV、DRIV 和 KARS 這三支 ETF 的成立年份差異不大, IDRV 在費用率方面有優勢而 DRIV 以規模取勝,KARS 在規模和費用率方面處於劣勢。基礎條件不是決策唯一的參考,而是初步排除風險較高的投資項目,再從 ETF 的內容和績效繼續評估和篩選。一般來說,ETF的資產規模越小,交易量也越小,若沒有績效和費用率的優勢和趨勢的推波助瀾,資金通常會流向其他更有競爭力的投資選擇,ETF 面臨下市的風險也會提高。

投資 ETF 要從籃子裡的內容了解成長和風險來源。同樣主題但不同 ETF 的籃子裡的菜色可能一樣,也可能不一樣。如果菜色一樣,也就是追蹤標的很接近或是相同,這時只要追蹤誤差不大,彼此的績效表現也會很相近。許多 ETF 為了符合大多數投資者所期待的穩定成長,成分股主要著重在大型公司,以市值和成長表現作為篩選的主要依據,只是大型公司來去就那幾間,所以不難發現有很多主題相似的 ETF 除了發行商不同,內容與績效都很接近,對投資人來說就像在比較同樣的產品,這時費用率就會成為選擇的關鍵。

如果一堆同主題但菜色不同的 ETF,也就是成分股有差異或追蹤的指數不同,那績效表現也會不同,換句話說報酬率就會不一樣。例如主題同樣都是電動車的 ETF,有的成分股重心放在上游的原物料供應商,有的則聚焦在中游或下游的製造商或汽車品牌公司;有的 ETF重心會放在美國電動車相關企業,有的則涵蓋跨國的電動車相關企業。重要的是,投資者可以透過 ETF 內容了解屬性、發展以及可能的風險,做出較有利的選擇,像是如果原物料商品正處於下跌趨勢,那可能就暫時不適合買進聚焦在原物料廠商的電動車 ETF。

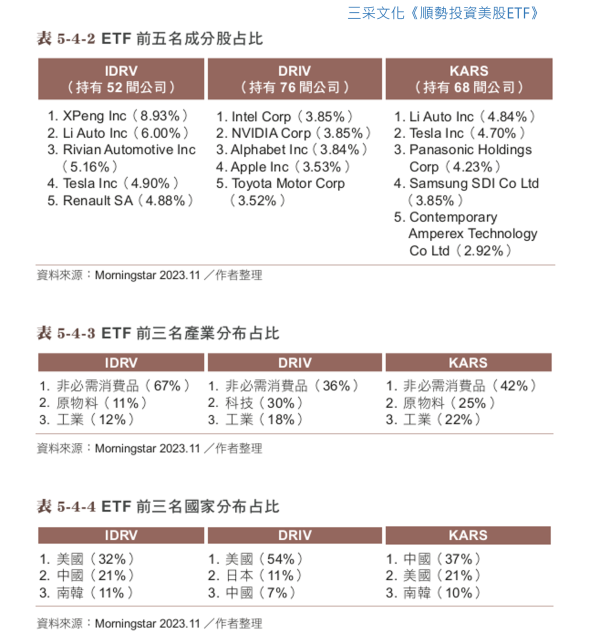

表 5-4-2 比較三支電動車的前五名成分股,IDRV 主要聚焦在品牌車商,整體投資占比超過六成以上,而且第一名和第三名占比的公司都來自中國,這兩間公司加起來的占比超過 10% 以上,顯示中國的經濟政策和市場對這檔 ETF 的股價有一定的影響力。表 5-4-3 比較三檔的產業分布占比,DRIV 除了注重品牌車商以外也著重相關的科技發展,前兩名都是美國重要的半導體公司,在持有的 76 間公司中,科技公司就占整體投資的三分之一,也顯示科技產業的景氣波動對 DRIV 的影響會大於另外兩支 ETF。

接下來透過表 5-4-4 的國家分布占比觀察也會發現 KARS 追蹤中國公司的占比最高,整體達三成以上,中國市場對它的影響較大,其他兩支則以美國市場影響較大。當中國經濟不佳就容易拖累到 KARS的表現,但若是相反情況,KARS 的發展有可能會超越另外兩支 ETF。

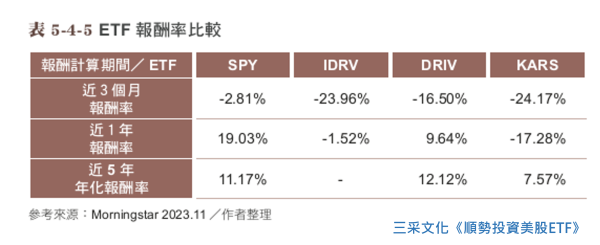

評估不同 ETF 的潛力和風險後,最重要目標就是績效表現,這也是 ETF 最簡單直接的比較方式,看誰在上漲時成長比別人多,下跌時虧損比別人少,表現維持在平均水平以上。此時也不要忘記比較大盤,當我們看好某個主題的 ETF 時,通常是看好它的發展,在某個階段能大放異彩並超越大盤,而不是低於成長水平以下。

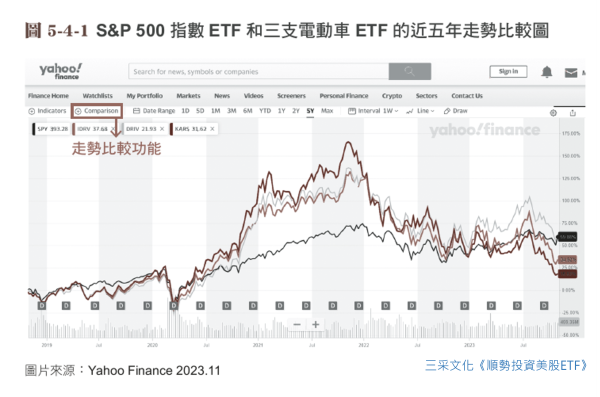

一般可以透過兩種簡單方式觀察,一種是一目了然的走勢圖,像是用 TradingView 輸入代號進入個別頁面後,上方「+」的標示可以新增比較的項目,然後選取比較的時段範圍。或是 Yahoo Finance 網站也有比較功能,進入個股或 ETF 頁面後點選「Chart」,在此頁籤的下方有「Comparison」點一下就能輸入想比較的代號。

從圖 5-4-1 顯示,在 2022 年以前的牛市,這三支電動車 ETF 的表現都超越大盤,KARS 也曾一度領先IDRV。只是在 2022 年的熊市,整體電動車 ETF 的跌幅也超過大盤,以 KARS 因中國市場的關係下跌幅度最深,說明在趨勢反轉前可能還不適合進場投資。三支電動車 ETF 以受到科技股拉抬的 DRIV 表現較佳,在牛市有跟上漲幅,在熊市跌幅比同類少。這個範例也反映出產業特性,汽車行業在投資分類中屬於非必需消費品產業,對景氣的變化敏感,也就是在景氣好時表現可能會超越大盤,在景氣不好時容易落後大盤,波動會比較明顯。當產業落後於大盤且還在下跌趨勢時,最好不要冒然進場。

另一種績效比較方式是透過股市資訊網站,觀察比較短期和長期的報酬數據例如表 5-4-5,在上漲和下跌時期的績效是否優於其他同類 ETF。電動車 ETF 成立時間較短,因此目前還沒有很長期的數據可以參考。總體來說,透過走勢圖可以快速比較累積報酬率的差異,而數據可以比較年化報酬率的落差。

其他的工具例如 VettaFi ETF Database 網站有提供便利的「Head- To-Head Comparison Tool」ETF 比較工具。從圖 5-4-2 的上方選項「Overview」可以逐一比較兩支 ETF 的基礎條件,右邊「Holdings」的頁籤可以比較追蹤標的,還有「Performance」可以比較績效數據。運用這個工具可以很快審視 ETF 的差異和過濾重點資訊,只是目前一次只能比較兩支 ETF。

在同類的 ETF 比較中,我們很少會看到占有絕對優勢的 ETF,但可以選出較有優勢且適合我們風險承受度的選項。上述的電動車 ETF 只是比較的範例參考,並非投資推薦。目前電動車市場還處於發展階段,未來還有變化和突破的空間,每次投資前都需要重新評估獲利空間和風險,尤其等過幾年電動車市場飽和後,投資人又會轉向其他的新趨勢。

這些主動型 ETF 的經營考驗著經理人的能力,他們必須持續關注及調整以求最好的績效表現。評估決定投資後,除了定期追蹤 ETF的績效外,也要持續觀察其投資策略和基礎條件是否有明顯的改變,了解風險的變化。